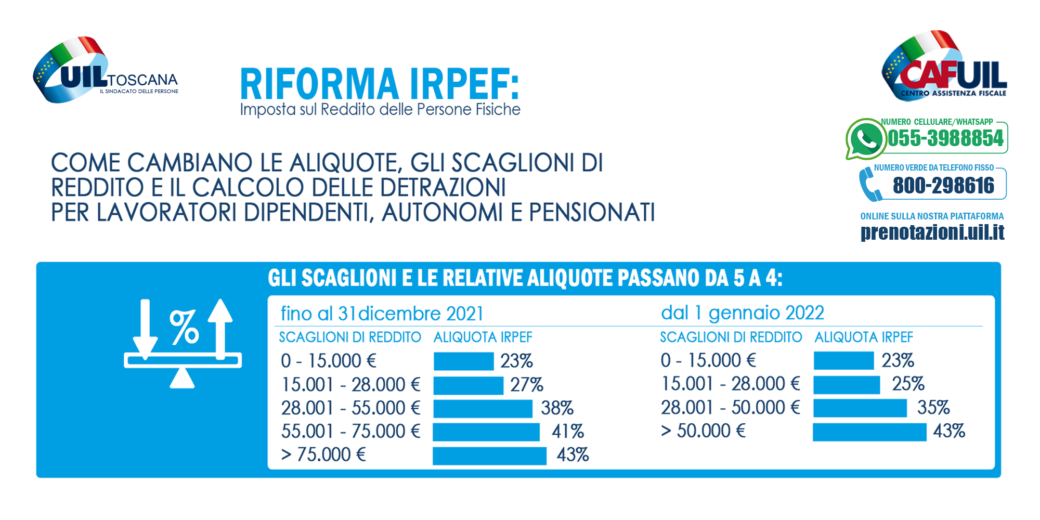

Dal 2024, nelle dichiarazioni dei redditi trovano spazio diverse novità come: la tassazione agevolata delle mance per i dipendenti delle strutture ricettive del settore privato, la ridefinizione del lavoro sportivo, la rideterminazione della detrazione per il personale del comparto sicurezza e difesa e la modifica della spesa massima per l’acquisto di mobili e di grandi elettrodomestici.

Tra le principali novità si segnalano quelle che interessano:

– il lavoro sportivo dilettantistico e professionistico: ridefinito l’ambito fiscale del lavoro sportivo che può generare, tra l’altro, reddito di lavoro dipendente, ovvero reddito ad esso assimilato, nella forma di collaborazione coordinata e continuativa;

– la tassazione agevolata delle mance: per i lavoratori dipendenti delle strutture ricettive e degli esercizi di somministrazione di alimenti e bevande del settore privato, le somme percepite dai clienti a titolo di liberalità (mance) sono soggette a un’imposta sostitutiva dell’imposta sul reddito delle persone fisiche e delle addizionali regionali e comunali con l’aliquota del 5 per cento, entro il limite del 25% del reddito percepito nell’anno per le relative prestazioni di lavoro;

– la rideterminazione della detrazione applicabile al comparto sicurezza: per l’anno d’imposta 2023 la detrazione spettante al personale impiegato nel comparto sicurezza e difesa è aumentata a 571,00 euro;

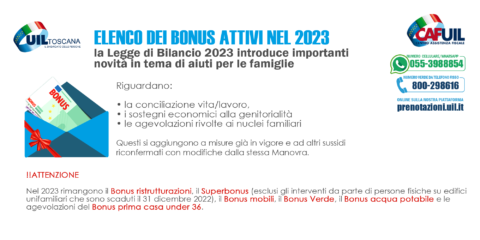

Non mancano poi, alcune novità riguardo al Superbonus con la possibilità di ripartire la detrazione in 10 anni, sul bonus mobili per il quale si applica il limite di spesa massimo di 8.000 euro, sulla detrazione acquisto abitazione principale e sul credito di imposta sul contributo unificato.

Lavoro sportivo

L’articolo 25 del D.lgs. 28 febbraio 2021, n. 36, ha previsto che ricorrendone i presupposti, l’attività di lavoro sportivo può costituire oggetto di un rapporto di lavoro subordinato o di lavoro autonomo, anche nella forma di collaborazioni coordinate e continuative.

A tal proposito, è prevista una tassazione particolare rispettivamente nell’area del dilettantismo e nell’area del professionismo (art. 36 i commi 6 e 6-ter D.Lgs. n. 36/2021).

In particolare:

– i compensi di lavoro sportivo nell’area del dilettantismo non costituiscono base imponibile ai fini fiscali fino all’importo complessivo annuo di 15.000 euro;

– al fine di sostenere il graduale inserimento degli atleti e delle atlete di età inferiore a 23 anni nell’ambito del settore professionistico le retribuzioni agli stessi riconosciute non costituiscono reddito fino all’importo annuo massimo di euro 15.000.

Si precisa che l’importo di 15.000 euro costituisce una franchigia, pertanto, solo la parte eccedente tale limite dovrà essere assoggettata a tassazione ordinaria.

La dichiarazione di quest’anno tiene conto di tali novità prevedendo, tra le altre cose, due nuovi codici da indicare nella colonna 1 dei righi RC1-RC3 e precisamente:

– codice 8 in caso di redditi di lavoro dipendente o assimilati percepiti dai lavoratori sportivi operanti nel settore del dilettantismo;

– codice 9 per i redditi di lavoro dipendete degli atleti e delle atlete operanti nel settore professionistico, di età inferiore a 23 anni.

A seguito dell’indicazione di tali codici, sono previsti particolari modalità di compilazione delle altre colonne dei predetti righi.

Tassazione agevolata delle mance

Come previsto dalla Legge di bilancio 2023, nelle strutture ricettive e negli esercizi di somministrazione di alimenti e bevande, le somme destinate dai clienti ai lavoratori a titolo di liberalità, anche attraverso mezzi di pagamento elettronici, riversate ai lavoratori, costituiscono redditi di lavoro dipendente.

La norma interessa esclusivamente i lavoratori del settore privato, titolari di reddito di lavoro dipendente di importo non superiore a 50.000 euro.

Tali somme:

– salva espressa rinuncia scritta del prestatore di lavoro, sono soggette a un’imposta sostitutiva dell’IRPEF e delle addizionali regionali e comunali con l’aliquota del 5%, entro il limite del 25% del reddito percepito nell’anno per le relative prestazioni di lavoro;

– sono escluse dalla retribuzione imponibile ai fini del calcolo dei contributi di previdenza e assistenza sociale e dei premi per l’assicurazione contro gli infortuni sul lavoro e le malattie professionali;

– non sono computate ai fini del calcolo del trattamento di fine rapporto.

In generale l’imposta sostitutiva è applicata direttamente dal sostituto d’imposta (in tal caso risultano compilati i punti 652 “Mance assoggettate ad imposta sostitutiva” della Certificazione Unica 2024 e il punto 653 “Imposta sostitutiva” o il punto 654 “Imposta sostitutiva sospesa”), tranne nei casi di espressa rinuncia in forma scritta da parte del lavoratore.

Il contribuente può decidere, però, di modificare la tassazione operata dal sostituto se ritiene quest’ultima meno vantaggiosa.

A tale proposito, nella dichiarazione di quest’anno, nel Quadro RC, è stato inserito il nuovo Rigo RC16.

Detrazione comparto e sicurezza

Cambiano gli importi della detrazione riservata al personale militare delle Forze armate, compreso il Corpo delle capitanerie di porto, e al personale delle Forze di polizia ad ordinamento civile e militare in costanza di servizio nel 2023.

Ai fini della compilazione del Rigo RC15, occorre ricordare che:

– l’agevolazione spetta ai lavoratori che nell’anno 2022 hanno percepito un reddito di lavoro dipendente non superiore a 30.208 euro (lo scorso anno era fissato a 28.974 euro);

– la detrazione è pari a 571,00 euro (per il periodo d’imposta 2022 è stata pari a 491,00 euro).

Detrazioni per oneri e spese e crediti d’imposta

Alcune delle altre novità in materia di detrazioni e crediti d’imposta sono le seguenti:

– relativamente al Superbonus, per le spese sostenute nel 2022, è possibile ripartire la detrazione in 10 rate annuali;

– per l’anno 2023, il limite di spesa massimo su cui calcolare la detrazione per l’acquisto di mobili e di grandi elettrodomestici (c.d. “Bonus mobili”) è pari a 8.000 euro;

– per l’anno di imposta 2023 è ripristinata la detrazione del 50 % dell’IVA pagata per l’acquisto di abitazioni principali in classe energetica A o B;

– è riconosciuto un credito d’imposta commisurato al contributo unificato versato dalla parte del giudizio estinto a seguito della conclusione di un accordo di conciliazione.

Modalità e termini di presentazione

Non cambiano le modalità di presentazione né i termini.

Per la presentazione, il contribuente può servirsi della dichiarazione precompilata che può inviare direttamente o delegando un CAF o professionista.

La dichiarazione precompilata può essere inviata con o senza modifiche.

Resta sempre valida la vecchia modalità di presentazione del modello compilato in modo “ordinario”.

Quanto, infine, ai termini di presentazione, occorre ricordare le seguenti scadenze:

– 17 giugno 2024 (il 15 cade di sabato), per le dichiarazioni presentate dal contribuente al CAF/professionista o al sostituto entro il 31 maggio 2024;

– 1 luglio 2024 (il 29 giugno cade di sabato), per le dichiarazioni presentate dal contribuente al CAF/professionista o al sostituto dal 1° al 20 giugno 2024;

– 23 luglio 2024, per le dichiarazioni presentate dal contribuente al CAF/professionista o al sostituto dal 21 giugno al 15 luglio 2024;

– 16 settembre 2024 (il 15 cade di domenica), per le dichiarazioni presentate dal contribuente al CAF/professionista o al sostituto dal 16 luglio 2024 al 31 agosto 2024;

– il 30 settembre 2024, per le dichiarazioni presentate dal contribuente al CAF/professionista o al sostituto dal 1° al 30 settembre 2024.

Sempre entro il 30 settembre 2024 va presentata la dichiarazione direttamente dal contribuente.